経済循環系グラフと経済循環マトリックス

パートI エコロジカルに持続可能な経済循環系グラフ

パートII 実体経済循環 / 金融経済循環マトリックス

パートIII 国際的 / 宗教的 / 環境的経済循環マトリックス

2021/05/09 20:06

下田さん

こんにちは.馬場英治と申します.75歳の老プログラマです.

再生リストで全編を視聴させて頂きました.よく整理されたとても分かり易い動画だと思います.Youtubedeで「みんなのお金 その4 万年筆マネー」の下にコメントを付けてみましたが,PCで読めなくなっているのでこちらに転記します.

シズカちゃん冴えてますね~ 「万年筆マネーなら銀行は貸したお金が回収できなくても損はしませんね?!」 ハカセはなんとかこれに受け答えしていますが,もし「現金」が廃止されれば(全国民が中央銀行に当座預金を持つ場合)それも起こり得ると考えなくてはなりません.つまり,この議論の延長には「準備率ゼロ%」もあり得るということが想定されます.イクシマさんの言う「貨幣は消滅する」とはこのことを言うのでしょう.

「準備率ゼロ%」なんてあり得ないと思われるかもしれませんが,昨今の「ポイントシステム」の乱立などを見ているとあながち荒唐無稽な話ではないような気がします.聞くところによると「給与をポイントシステムに直接振り込む」ことが公的に認められたとか…労働関係法規には「賃金は現金で支給されなくてはならない」という規定がどこかにあったような気がするのですが…「準備率ゼロ%」とは貨幣発行の裏付けとなる物的裏付け(担保)は一切不要という究極の場合ですが,政府が貨幣を無制限に発行できるようになるとすれば,それもまた「準備率ゼロ%」の一形態になるような気も致します.

盛り上がっているバンドワゴンの列に水を掛けるつもりは毛頭ありません…ちなみにわたしは「部分準備銀行システム」は「複式帳簿」や「株式会社」などと同様,人類史上の経済的大発明(傑作)の一つに数えられるべきではないかと思っています.

株式会社馬場研究所

馬場英治

babalabos@gmail.com

2021/05/09 23:58

下田さま

ご返信ありがとうございます.前に下田さんも書いておられますが,わたしの投稿も自分のところに戻ってきません.ご返事頂いたので公開されていることは確認できましたが…

2つご質問※頂きましたがどちらも,YESです.この場合,それでは,銀行Aから銀行Bへの送金はどうなるのか?という疑問が湧いてきます.たとえば,銀行Aの個人口座aに銀行Bの個人口座bから振り込むような場合です.準備率ゼロですから,銀行間の準備預金の移動は発生せず,単に口座aに口座bから送金された金額が追加されるだけ(口座aとbの残高を書き換えるだけ)になると思います.明らかに無茶な手順のように思われますが,これが準備率ゼロの意味ではないでしょうか?もし,仮にこのようなシステムが実稼働することがあり得るとすれば,それは「100%の信用」の上で運用されるものとなります.

※2つご質問:⇒ ①「準備預金」を準備する主体は「市中銀行」と考えているのか?,②「準備率ゼロ%」とは,市中銀行が好きなだけ「要求払い預金(負債)」を発行できる状態と考えているのか?

そんなことはあり得ないと思われるかもしれませんが,実際の「信用システム」は(皮を剥ぎ取って見れば)このような「信用」の上に成り立っているとも言えます.わたしはこの命題を「背理」ないし「逆理」として提示しているつもりですが,逆に「100%信用」という世界が存在することを仮想することも不可能ではありません.現実的には,イクシマさんがしばしば言及される「信用スコア」というようなものが必要になってくるのかもしれませんが…

これは個人の信用だけでなく,銀行の信用という問題でもありますが,仮にそのようなシステムが成立したとしてもそれがディストピアを招来するものではないと約束できるものではありません.(たとえば,その100%信用システムから排除された人間は生きるすべを失うことになるでしょう…)この意味で下田さんが後半部で「市場」ということを強調されているのは理解できます.

馬場英治

PS:下田さまの個人メアド宛に送信してしまったので,再送します.

2021/05/10 17:01

下田さん,生島さん

返信ありがとうございます.この件※に関しては追って(後日)ということでご了承ください.

※この件:⇒ 「次々回くらいの公共貨幣オンラインセミナーで準備率をテーマに問題提起してみないか」というお申し出の件

馬場英治

2021/05/12 23:50

下田さま

準備率ゼロ%というシステムが現実にあり得るのかどうかはわたしにもよく分かりませんが,一種の「思考実験」と捉えて頂ければ幸いです.わたしはプログラマーですが,プログラミングの世界に「限界テスト」というのがあります.限界テストというのは負荷テストの一種で「テストデータの許容範囲(上限ないし下限)」で正しく動作するかどうかを検証するテストです.通常データが許容範囲内に収まっている場合には,システムはノーマルな挙動を示すと考えられますが,このテストを怠るとかなり厄介なことが起こる可能性もあります.つまり,許容範囲の上・下限近くでは予測不能の動作になることがしばしばあります.

法定準備率の範囲を100≧準備率≧0としたときの上限は100%,下限は0%です.このとき,「法定準備率の範囲が100>準備率>0のときには部分準備銀行システムは概ねノーマルに動作する」ということでよろしいでしょうか?準備率が100%の近傍に近づいたときの挙動というのはまだ解析できていませんが,少なくとも大なり小なりの「信用創造」が可能であることは確実です.また,準備率100%のときには「諸悪の根源である信用創造」の息の根を止めることができるのも確かです.

下田さんを始めとして多くの公共貨幣論者は「準備率を100%にすればすべての問題は解決する」と唱えておられます.準備率100%というのは,法貨以外は通貨として認めない,つまり,銀行マネーを駆逐して発券銀行マネーに統一するということを意味すると考えられますので,銀行システムを廃絶することと等価になるように思われます.いや,そうじゃないよ.投資銀行と預金銀行を分離するんだ,ないし,預金口座と投資口座を区分すればよいというご意見であるのかもしれませんが,それでは結局元の木阿弥になってしまうのではないでしょうか?実質,1000万円までの預金は保護するという現行方式,ないしグラス・スティーガル法などの考え方と大差ないのではないかという気がします.

私自身にはこのあたりの議論にやや「ついていけない部分があります」が,この疑問に取り組む前に,まず100%という極の反対側にある[準備率]ゼロ%というところから考えてみたいというのがこの設問を設定した動機です.このような極限における相転移はいろいろな場面で見られます.たとえば,国債は国の負債ですが償還期限と利子率を操作してその極を考えれば,無期限無利子国債のようなものを考えることができます.このとき,この国債は政府貨幣(現金)とほぼ等価なものになるでしょう.同様に株式会社が発行する債務証書である株式は償還不要の負債と考えられるので見方を変えれば(私製)貨幣の発行とみなすこともできます.(渡辺穣二さんの「資本通貨」という概念はこの辺りから来ているのではないかと拝察しています)

2021/05/13 23:49

下田さま 丁寧なご応答ありがとうございます.わたしのざっくりとしたというより,やや乱暴な議論にお付き合い頂き,まことに恐縮です.3点※のそれぞれについてのご趣旨はよく理解できましたが,もう少し深堀りしてみたいと思います.

※3点:⇒ (1)準備率100%(信用創造の廃止)は「銀行システムの廃止」と等価⇒「銀行システム」=「信用創造による貨幣発行」と見るなら等価だが,「銀行そのもの」の廃止にはならない(金融仲介機能と決済機能は残る).(2)無利子永久国債は、政府貨幣(現金)とほぼ等価⇒政府貨幣は政府の純資産(貨幣発行益)であり,国債はたとえ無利子無期限であっても負債であることには変わりはない.信用創造を廃止するかどうかが問題.(3)株式発行は、(私製)貨幣の発行とみなすことができる⇒株式発行は通用する貨幣量を増やさないから,貨幣ではない.貨幣としての「一般受容性」と「転々流通性」を欠いている.

当面の議論は中央銀行がホールセール型のデジタル通貨を発行するというモデル上で考えてみます.中銀当座預金にはCBDCが格納されているものとします.この場合には流通通貨は法貨だけとなるので,決済はつねに法貨をもって実施されることになりますから,実質的には銀行の三機能のうちの「決済機能」も自然消滅するとみることができます.(すべての国民が中央銀行に当座預金口座を持つようになれば当然そうなりますが,そうでない場合でもたとえばソラミツのような決済専門サービスが銀行に取って代わるでしょう.わたしは以前どこかでゆうちょ銀行をそのような「決済銀行」に仕立てることを提案したことがあります.)

最後に残る「金融仲介機能」というのがおそらく,準備率100%論で言う,(元本を保証しない)投資口座ないし投資銀行に該当するのではないかと思いますが,よろしいでしょうか?ここで,たとえばAがBから債権M1を買ったとします.通貨はAの口座からBに移動しますが,通貨の総量には変化がありません.Bはこのお金でCから同額の債権M2を購入します.お金はA→ B→ C→…と転々するので通貨の総量には変化がありませんが,発行債券の総額はM1+M2+…のように増加してゆきます.これはわたしの目には「実質的な」信用創造であるように見えます.落語に「饅頭怖い」という話がありますが,それとやや類似した現象です.有価証券は「貨幣」そのものではありませんが,「貯蔵性」があり,市場を介してではありますが「流通性」も有します(広義流動性).

マルクス資本論の剰余価値説では産業資本において生産過程の労働量は,労働者の生活に必要とする労働(必要労働)と,それを超える剰余労働(不払労働)から構成され,この剰余労働によって生み出された価値が剰余価値であるとし,これが資本家の取り分となることを以って不当にも労働者からの不当な搾取であるとしていますが,クリフォード・ダグラスが指摘したようにこの説には不備があります.もし,生産価値が生産された商品の価格として表示されるとすれば,労働者の賃金ではそれを全量買い取ることが不可能だからです.あ,下田さんは「ダグラス説は誤り」であるというポジションでしたね.

ダグラスの名前はエズラ・パウンドとのつながりで知ったのですが,確かにイタリア・ファシスト政権の経済政策の理論的支柱であった訳ですから,異端と言えば異端であると言えます.しかし,現在の経済環境などを見るとかなりよく妥当するところもあるように思われます.実際,住宅や車のローン,クレジットなどの金融システムがなければ現在の経済システムは成立しないのではないでしょうか?だとすれば,これはまさにA+B理論がかなりの程度妥当することの例証と言えませんか?この意味でダグラス説を正とする立場,誤とする立場のいずれにも理はあるのではないかという気がします.

産業資本家の利得がどこから来るのかは,ダグラスのA+B理論からは分かりませんが,少なくともビル・ゲイツの資産がどこから来たものであるかははっきり分かります.彼はわたしと同様大学中退者でプログラマですが,わたしと似ているというのはそこまでです(爆)彼は本業のソフトウェア開発でも成功していますが,それは事業としては「ほぼ」まっとうなものだった(あこぎなことはしていない)と言ってよいと思います.彼の途方もない資産はすべて株式などの金融資産です.この実物経済と金融経済のアンバランスが最大の問題であると認識しています.

三木さんからの又引きですが,ダグラスは「現在の価格システム自体が生み出す需給ギャップ(商品の価格の中に購買力が価格として含まれるために常に生産される総商品価格よりも購買力が少なくなるという原理的なギャップ)が生まれる。そのギャップを現在は、債務貨幣制度によって銀行が貨幣を恣意的に作ることで埋めている。それによって経済のみならず社会全体の銀行の支配が進んでいる。」と述べています.商品の価格は一般に需要と供給のバランスによって決定するとされていますが,需要=購買力は流通貨幣量にも影響されます.

公共貨幣論でわたしがもっとも危惧していることは,(原理的に)制約のない貨幣(公共貨幣)の発行が価格に及ぼす影響です.つまり,恣意的な価格変動(価格の吊り上げ)により富[貨幣的価値]の偏在が発生する可能性があります.リーマンショックの引き金となったリーマン・ブラザーズの負債総額は64兆円に上るということですが,シズカちゃんの素朴な疑問にポジティブに応えるためには「この巨額債権を棒引きしても実物経済に影響しない」ことを証明しなくてはなりません※.そんなことできるのでしょうか?

※「万年筆マネーなら回収できなくても銀行は損しませんね!」→もちろん,金額がいくら大きくても大丈夫→ただし,銀行間の取引では準備金が移動するため連鎖反応が発生する可能性があるので,そこのところを調べる必要があります→「実物経済」と「金融経済」を完全に「デカップリング」できれば,「実物経済には影響しない」と言えます.

2021/05/14 12:31

誤:饅頭怖い

正:二人の饅頭屋が登場する落語,演題不明

ネット中探しまくりましたが,(この落語についての記事が)見つかりません.すでに廃れてしまったのでしょうか?だとしたら,若い方などにはまったく知られていない話ということになりますね.これは古典落語の中でも最高傑作と呼ばれるべきものです.「まんじゅうこわい」はまったく別の他愛もない話です.かいつまんであらすじを述べます.

登場人物:二人の饅頭屋

あらすじ:朝,行商に出かけた饅頭屋Aが一日足を棒のように歩いても1個も売れず,くたくたになって道で休んでいるともう一人の饅頭屋Bも同じように売れ残りの饅頭を担いでやってきて隣に座った.Aが「腹減った,一つ饅頭を売ってくれ」と言ってBに一粒の硬貨(仮に5厘とする)を渡し,受け取った饅頭をその場でむしゃむしゃ食べた.それを見ていたBは「俺にもひとつくれ」と言って手の中の5厘玉をAに渡して饅頭1個をむさぶるように食べた.「おう,それならもうひとつ」と言ってAはBに5厘玉を渡してもう1個食べた.それからは二人とも無我夢中で,「もう一つ」,「もう一つ」と言いながらあっと言う間に全部の饅頭を食べきってしまった.ようやく二人は立ち上がり「今日はよく売れたな.よかった,よかった」と軽くなった荷物を担いで帰りましたとさ.

この話は経済学的に見てとても深い含蓄を含んでいるように思われます(たとえば株式の持ち合い構造など).もしこの落語作家が落語を書くのではなく,経済論文としてこれを発表していたら,間違いなくノーベル経済学賞を授与されていたことでしょう.

B.A.

2021/05/15 0:41

生島さん

おもしろいお話※ありがとうございます.ちょうど「自給自足経済」のことを考えていました.饅頭を客に売るというのはそれ自体は単純な商行為ですが,「取引」が「循環」しているためにかなり奇妙な話になっています.しかし,問題は「循環」にあるのではなく,その取引が「相対」であるというところがポイントです.当事者が3以上であれば通常の経済行為と考えられます(三角貿易など…).経済というのは貨幣循環ですから,その中にはつねに無数の循環経路が存在します.つまり,当事者数>0として,当事者数=2という特殊な場合に限ってある種の相転移が起こっているように思われます.(いや,違うかもしれません.これは単純に饅頭屋が饅頭を買うという行為の自己矛盾ですか?)

※おもしろいお話:ある米作農家が、500kgの米を収穫し、そのうち400kgを出荷して、残り100kgを家族で消費した。この農家が作り出した付加価値は500kgと考え、家族分100kgにも価格があるものと仮定して付加価値額を算出する。(自給自足も経済活動)GDPを大きく見せるためには自家消費をカウントしたほうがいいが、食糧自給率を少なく見せるためには自家消費をカウントしないほうがいい。

株式の持ち合いの場合,A社とB社が互いに同額Mの株を発行してそれを購入したとすれば(行って来いになりますから)現金を1円も動かすことなくM円の資産を持つことになります.(この株式持ち合いというのは日本企業の強力な防具だったのですが…)当事者数=1なら自給自足経済です.ダグラスのA+B式に戻りましょう.

商品価格=A+B

A=賃金、給与、配当によって個人に支払われるもの。

B=機械・原料の買入れや銀行からの借入れに対する利子支払い等々で、他の組織体に支払われるもの。

ダグラスは「Bは購買力を形成しないので,生産物全量をAのみによって購買することは不可能であるから,このような経済は成立しない」としていますが,「いや,Bも購買力を形成する」というのが下田さんのご主張です.[この点に関しては同意します.]また,「貯蓄に回されるマネーがゼロだった場合にも、同様の差異は発生する」というダグラスの言を引いておられますが,もし,そう書いてあったとすれば多分それはダグラスの誤りだと思います※.

※後出するダグラスのA+B等式の暫定修正版で左辺の資本/負債増分には,当然生産財ないし資本財が含まれる.右辺の消費に向けられる資本家利得(の一部ないし大部分)は当然これらの財の購入に向かっているものと推定されるので,C:貯蔵貨幣がないとすれば,等式が成立すると考えても矛盾はない.ダグラスの本意は,C:貯蔵貨幣の源泉が金融資本による信用創造にあると考えたところにあるのではないだろうか?

ダグラスの主張は金融資本の存在を前提とします.たとえば,産業革命以前の経済では明らかに等式は成立しています.

全収穫物=A:小作人労働(生計のための取り前)+B:大地主不労所得(現物納付農産物)

すでに貨幣経済に入っているとすれば,農産物の一部は貨幣と交換されるかもしれませんが,大枠は変わりません.マルクスの剰余価値説もまったく同じ構成です.

生産過程の労働量=A:必要労働(労働者の賃金)+B:剰余労働(資本家の利得)

上式は,生産がすべて商品生産であり,資本家の利得がすべて消費に向けられない限り成立しません.ある程度商工業が発達した段階,たとえばフランス革命前期なら,富裕層向けの金銀宝飾品その他の贅沢品を消費することで等式が成立するかも知れませんが,産業革命後の「工業生産の時代」は基本的に大衆向け製品の大量生産ですから,富裕層がそれらを買い切ることはできず,金銀宝飾品に代えて貯蔵性のある貨幣を取得することが産業資本家の経済活動の主たる目的になります.従って上式は以下のように書き換えられなくてはなりません.

全商品価格=A:労働者の賃金+B:消費に向けられる資本家利得+C:貯蔵貨幣

しかし,全商品価格はA+Bより大きくすることはできないので,Cがゼロでない限りこの式は成立しません.このC:貯蔵貨幣がどこからもたらされたものであるのかが問題です.ここでは暫定解として,以下の式を提示しておきます.

全商品価格+資本/負債増分 =A:労働者賃金+B:資本家利得(消費分)+C:貯蔵貨幣

この式の解釈は後日として,ダグラスの等式[産業革命以前の経済]からB項を取り除くと,下記のような自給自足経済になります.

全収得物 = 部族の狩猟・採集活動

アイヌ,インディアン,遊牧民などに見られる原始共産経済等式です.この式を見れば穀物生産の開始とクニの成立がなぜ同時期に発生するのかという理由が分かります.少なくともマルクスの考察から金融資本の存在が完全に抜け落ちていることは明らかです.これに対し,ダグラスの関心はストレートに金融資本の存在とその不条理に向けられています.ダグラスの式に照らしてみたとき,マルクスの論説が産業革命以前の経済状態にしか対応していないとすれば,共産革命がなぜ先進工業国では不発に終わり,むしろロシア・中国のような後進農業国で発生したのかという疑問も解けるかも知れません.

2021/05/15 21:29

下田さま

どうも,「ここまで噛み砕いて話しているのに…」という徒労感を感じておられるのではないかと懸念しております.元々,シズカちゃんのウィットに富む質問にからめて,一つジョークでも飛ばしてみようかなというところから始まっておりますので,あしからずご了承ください.逐条的なレビューを頂いておりますが,要点のみピックアップしてコメントを試みます.

(1)銀行の「決済機能」:決済手数料の低廉化(それによる銀行の利益率の低下)は、早晩避けられない⇒銀行貸出減少の現況下で,手数料は無視できない銀行の収入源泉になっています.日銀は各国中銀の動向を睨みながらCBDCの導入に重い腰を上げてきたように見えますが,CBDCは法貨となるものですから,24時間即時無料決済(ファイナリティ)が要求されます(電子化するというだけなら,既存システムで間に合います.単に日銀当座預金をこれはCBDCであると宣言することで足ります.厳密には準備率100%でなくてはなりませんが…).

(2)既存貨幣の流通過程で有価証券が増えたとしても、貨幣が増えたことにならず、したがって、それは「信用創造」を意味しません。日銀が、マネーストックに広義流動性を含めているのは問題があります。⇒わたしは,有価証券が貨幣であるとは申しておりませんが,確かに日銀は金融債,社債,金銭信託など「広義流動性」の発行元を「通貨の発行主体」としていますね.

お金で饅頭は買えても、饅頭でお金は買えないということです。⇒饅頭とお金を交換することができれば,お金と饅頭を交換することもできますが…

(3)マルクスの労働価値説の問題⇒価値と価格を混同されているように感じます.値段が付かなくてもその生産物の「価値」が損なわれる訳ではありません.

ダグラスのA+B理論:「購買力を構成するものは賃金だけではない」という現実をうまく説明できていないと思います。⇒ダグラスの説明が不十分であることは認めます.暫定的に,

全商品価格+資本/負債増分=A:労働者の賃金+B:消費に向けられる資本家利得+C:貯蔵貨幣

という式を考えてみました.所得格差拡大の真因はこの「貯蔵貨幣」にあるのではないかという感触を得ています.

これを、私は「みんなのお金」シリーズのなかで「妖怪マネー」と呼びました。⇒共産党宣言の冒頭の一フレーズが想い出されます.曰く「妖怪がヨーロッパを徘徊している.共産主義という妖怪である.」

(4)(これまでの異次元緩和がほとんど物価上昇効果を持たなかったのは、増加した貨幣が比較的貧困層には行きわたらずに、比較的富裕層に偏在したためだと推測されます。)⇒[その通りですね!]マネタリストの「貨幣数量説」は理論的にすでに完全に破綻しました.

(5)「明示的な財政ファイナンス」やいわゆる「政府紙幣の発行」にたして、「節度のない貨幣発行によって悪性のインフレを招く」という懸念が長年に渡り示され続けてきましたが、その懸念は、現行の「隠然たる財政ファイナンス」に対しても同様に示されるべきものです。⇒ もちろんです.しかし,同時に「隠然たる財政ファイナンス」に対する「懸念」はそのまま「明示的な財政ファイナンス」への懸念として残ります.わたしはむしろこちらの側の「懸念」を心配しています.すでに「隠然たる財政ファイナンス」と「明示的な財政ファイナンス」の間は隆起して地続きになり徒歩で渡れるようになっていますが,「地獄への道はつねに善意で敷き詰められている」とも言われます.

市場原理に貨幣発行の制約を求める考えはすでに破綻しています、むしろ、権力分立に基く民主主義的でオープンな貨幣発行量の決定に貨幣発行の制約を求めるべきものと思います。⇒最大の問題は「市場原理」を放棄したとき,どのようなプロセスで「価格」が決定されるのか(できるのか)?という点にあります.これを実現する最短路は「国家資本主義」ないし「国家社会主義」となるのではありませんか?

(6)下記のおっしゃる意味が理解できないので、コメントできません。もう少し詳しくご説明いただけたら幸いです。⇒「万年筆マネーなら貸し倒れしても損はしませんよね(全部紙に書いた数字でしょ?)」という問に「イエス」と答えるには,リーマン・ブラザーズの負債総額64兆円を棒引きしても世界は崩壊しないということを示さなくてはなりません.しかし,そのためにはもう少し準備が必要です.

2021/05/16 22:21

馬場英治です.長文コメントありがとうございます.

マルクスの「労働時間」という用語に躓いておられるのではないでしょうか?労働者=人間,労働時間=時間=生命,生産=生命活動のように読み替えると多少マルクスの真意に近くなるのではないかと思います※.ただし,その人間としての活動を商品として売り渡してしまうしかないところに労働者の悲哀があります…これは現象的には,極貧の中で描かれた絵画が死後途方もない価格で売買されるなどと同曲の話です.クリエイターとかミュージシャンなどの場合も同じです.しかし,これはこの世が分業社会である以上ある程度避けられない面もあります.

※下田氏は「いくら大量の労働をつぎ込んだとしても、買い手がつかなければその価値が実現しない」ことを以って「労働価値説の問題」とされている.「労働(時間)」を「商品」として売り渡すしかないことは現実であり,「工場の機械」は「安く使える労働者」だが,「工場」や「機械」を含むすべての生産物が「労働の産物」であることにも疑いの余地はない.パートIIIの終わりでは「環境経済循環の生産者は植物のみである」という結論を得た.もちろん,この世のすべての「価値」を労働者が単独で作り出している訳ではないというのも事実ではある…

商業活動では製品を右から左に転売しているだけでなんの付加価値も付け加えていないように見えますが,「(実店舗の場合)そこに行けば買える」というのは付加価値であり,「(ネット通販の場合)スマホで注文できる」というのも付加価値です.ただし,商業の場合,店を開いていてもお客さんが来なければ一日お茶を引くことになりますから,「時間=生産価値」と見るのは多少無理があります.しかし,そういうロスタイムを含めて販売価格が決められているとしたら,ただ待っているだけの時間も生産活動の一部と見るべきかもしれません.

2021/05/18 0:41

生島さん

レスにはなっていませんが,頭の体操として読み飛ばしてください.ある時点で当事者数nのトランザクションm個が未決済になっています.このトランザクションを5厘玉1個あれば正しく計数できるということにご同意頂けるでしょうか?つまり,1単位の流動性(通貨)があれば任意個数の取引の決済を過不足なく実施可能であるという命題です.答えはもちろん,イエスですよね!ただし,このトランザクションは総体としてデフォルトを発生しないものと仮定します.

n個のノードがm個の枝(辺)で連結した有向グラフを考えます.ノードにはそれぞれ初期値(重み)V(i).wを与え,各枝(トランザクション)にも初期値(重み)E(j).wが与えられているとします.貨幣的取引行為は加法性を有するので,m個の枝のどこから計算し,どこで計算終了しても同じ結果になります.従って,任意の枝E(j)を取り出して決済(枝の重みE(j).wを枝の始点ノードVsの重みVs.wから減じて,枝の終点ノードVeの重みVe.wに加算)する操作を枝数分反復すればつねに一意の計算結果を得られます.ただし,この計算方式ではどこかでノードの重みが負になる可能性があります.これを避けるためには次のような方法(リスクの高いノードから片付ける)が考えられます.

まず,すべてのノードをスキャンして入次数ゼロのノードを見つけて,存在すればそのノードから出る枝をすべて処理します.もし,この時点でそのノードの重みが負になれば,このノードにおいて「デフォルト」が発生していることになります.ただし,このトランザクション総体ではデフォルトは発生しないと仮定しているので,そのようなことは起こらないとします.もし,入次数ゼロのノードが存在しない場合には(本当はどこからやってもよいのですが)入次数最小のノードを見つけてそのノードの入枝を「決済」することにします.

この計算では各トランザクションをシリアルに実行しているので必要な最小限の流動性は枝の最大重みということになりますが,各枝を1単位のマルチ枝に分割してやれば一度に移動する通貨量は1単位あればよいということになります.そんな計算方式は現実的ではないと思われるかもしれませんが,十分高速な通信網とコンピュータがあれば特に問題にはなりません.つまり,5厘玉1個あれば,この世界の「経済」を動かすことは論理的に可能です.さて,それではデフォルトが発生する可能性がある場合に,どう対処すればよいのか?

これに答えることは,おそらく,シズカちゃんの素朴な質問に答えることになるのではないかと思います.経済というのは結局において,トランザクションの総和ですから,数値的に必ず解析可能であると思います.トランザクションとは,ブロックチェーンにおけるブロックに他なりませんから,当然「グラスクリーンな統計」も可能であると思います.もちろん,この計算を並列実行することに問題はありませんが,少なくとも「計数の正しさ」という観点からは,流動性の多寡(数量)はまったく問題にはならないということをご理解ください.

馬場英治

2021/05/21 21:56

下田さま

>信用創造による自由な貨幣市場はそもそも原理的に存在しえない

「みんなのお金」シリーズの第5回~では,それと相反することを言われていたような気もします…先を急ぎたいので,この点はパスされても結構です.わたしの聞き間違えかも知れません.

>「利子」がなければ「貨幣市場(借金市場)」も存在しません。「利子率」を経済分析の中心に据える経済学というものは、いったい何なんでしょう?

利子率が投資収益率より高ければ余剰資金は貯蓄に向かい,そうでなければ投資に向かうというのが(多分)ケインズの雇用・利子および貨幣の一般理論の解くところ(まだ読んでません)ですが,実際には(ほぼ)すべての資金は「投資(実物経済)」ではなく,「投機(金融経済)」に向かっています.マクロ経済学者は,なぜ貨幣流通量を極大まで増加させても物価が上昇しないのかという問の前に立ちあぐんでいますが,答えはあまりにも明瞭です.すなわち,金融経済と実物経済の絶望的な乖離ということに尽きます.

この状態が続けば所得格差の拡大は留まることを知らず,社会の活力は失われ,不安定性は不可避的に増大するでしょう.「グレート・リセット」とはこのような状態に終止符を打ち,新規巻き直して出直すしかないという「彼ら」の危機意識を示すものと考えられます.その脱出口が「公共貨幣」以外にないという認識は徐々に広まりつつあるように思われますが,わたしが「懸念」しているのは,そのこと(政府貨幣の発行)によって「価格形成のメカニズム」が毀損する可能性があるという点です.少し議論を巻き戻すと,

>「明示的な財政ファイナンス」やいわゆる「政府紙幣の発行」にたいして、「節度のない貨幣発行によって悪性のインフレを招く」という懸念が長年に渡り示され続けてきましたが、その懸念は、現行の「隠然たる財政ファイナンス」に対しても同様に示されるべきものです。

つまり,「隠然たる財政ファイナンスを続けてもさっぱりインフレにはならないではないか,これはつまり,政府紙幣の発行に対して長年示されてきた懸念には根拠がない」ということを主張されているものと理解しますが,わたしはこれに対し,

>しかし,同時に「隠然たる財政ファイナンス」に対する「懸念」はそのまま「明示的な財政ファイナンス」への懸念として残ります.

とお応えしました.ここで言う「わたしの懸念」とは,「制約のない政府貨幣発行によって価格形成のメカニズムが毀損する可能性がある」という点です.このような懸念を抱かざるを得ない事象は(隠然たる財政ファイナンスを実質的に行っている)現況の財政政策の元ですでに顕著に現れているというのがわたしの認識であり,強く危惧しているところです.「価格形成のメカニズム」についてはもう少し掘り下げる必要がありますが,ここでは問題を提起するに留めます.一つだけ付け加えておくと,高橋是清の財政再建は確かに成功しましたが,その後是清は殺害され(二・二六事件),日本は坂道を転がるように戦争への道を突き進みます.虎を野に放ったのは是清だったのではありませんか?

ここで,一旦「振り出し」に戻ることをお許しください.このセッションは,シズカちゃんの「万年筆マネーなら銀行は貸したお金が回収できなくても損はしませんね?!」という謎めいた問い掛けに始まりますが,この宿題にそろそろケリを付けなくてはなりません.

以前の投稿で,「ある時点で当事者数nのトランザクションm個を決済するためには5厘玉1個あれば十分である」ということを図解しました.グラフ理論ではあるノードから出て同じノードに戻る路を「閉路(サイクル,循環)」と言いますが,このグラフでは1個の5厘玉が同じノードを何度も通過することになるので,「経済とは貨幣循環である」ということが強く再確認できます.ここでは,さらにそれを進めて5厘玉1個すら必要ない.つまり,「流動性(通貨)」というものは「貨幣的取引」では不用であるということを示したいと思います.

前回と同じようにn個のノードがm個の枝(辺)で連結した有向グラフを考えます.このグラフのノードは1個の経済主体であり,その種別は問いません.つまり,このグラフには個人・商店・企業・銀行から政府までのあらゆるレベルの経済主体が参加することができます.

グラフの枝は1個の取引(トランザクション)を表しますが,この決済を実行する時点ではすでに物品・サービスの受け渡しは完了しているものと仮定すれば,1個の枝を処理することは枝の始点・終点ノード間の「債務」関係の精算と考えることができます.このような仮定を置いても,この手順の一般性は失われません.また,かなり重要なポイントですが,このことから,このグラフは物品の売買・サービスに伴う代価の支払いだけでなく,金銭貸借を含むすべての貨幣的取引(実物経済と金融経済)を同一の図式でカバーできることが確認できます.

各ノードにはそれぞれ初期値(重み)V(i).wを与え,各枝(トランザクション)にも初期値(重み)E(j).wが与えられているとします.貨幣的取引行為は加法性を有するので,m個の枝のどこから計算し,どこで計算終了しても同じ結果になりますが,今回は各ノードのすべての入枝と出枝をまとめて処理(グロス決済)する方法で行います.まず,任意のノードVを選択してそのノードに入るすべての枝の重みを加算します.次にそのノードから出るすべての枝の重みを加算します.この結果

ノードVの重み=Vの重み初期値+∑Vの入枝の重み-∑Vの出枝の重み

として計算されます.これをすべてのノードについて実行すれば計算完了です.この方式では明示的な資金移動はまったく行われず,単にノードの重みを更新するだけ,つまり,メッセージ交換だけで決済が完了します.(国際為替決済システムであるSWIFTは単なるメッセージ交換システムであり,実際の資金移動は行わないとされていますが,多分このような仕掛けになっているのでしょう.ソラミツにはSWIFTとの接続を経験した技術者がいるという話なのでお聞きしてみたいですね.CLS銀行では各国中央銀行に当座預金を持っています.)

このグラフのイメージを掴むためには,約束手形交換所のような「クリアリングハウス(精算所)」を考えればわかり易いかもしれません.この場合,グラフの枝は「約束手形」という文書つまり,メッセージです.銀行システムであればグラフの枝は「振替指示書」というメッセージになります.約束手形交換所で一日一回の精算が実施されるとすれば,「時点」は1日を単位とする時間軸上でスケジュールされます.もちろん,これを一週間に一度としても,あるいは一時間に一度,一分間に一度,ないし毎秒あるいはそれ以上(リアルタイム)に高速化したとしても論理的にはなんら異なるところはありません.

この計算が完了したときに,ノードの重みが負になった場合にはそのノードは「デフォルト」したということになります.通常このようなデフォルトは初回は許容されますが,6ヶ月以内にもう一度デフォルトした場合には,システムからパージ(取引停止処分)されることになるでしょう.ここではデフォルトが発生した時点で直ちにパージされるものとします.さて,このようなデフォルトが発生したときに「場」では何が起こるのかを見てみることにしましょう.最初に仮定したように,すべての物品・サービスの受け渡しはすでに完了しているので,物的な対価物の再移動(巻き戻し)は実施されないとします.デフォルトしたノードを除外した生き残りノード(サバイバルノード)の重みを合算すると,

場の重み=∑サバイバルノードの重み=初期状態の場の重み+デフォルトノードの負債残高

となり,場の重み合計は決済開始前よりも増加しています!場の重みとはこの閉じた経済システム全体が保有する(金融)資産と考えられますが,それが「デフォルトの発生」により増加するということが起きています.mmm…何か不思議ですね!?では,次の問に答えてください.①この資産増加は誰によってもたらされたのか?②資産増加が利得と考えられるとしたらその利得は誰にどのように配分されているのか?

2021/05/22 20:16

下田さん

早速のご回答ありがとうございます.必ずしも題意に即したものにはなっていないような気もしますが,当たらずと言えども遠からずと言ったところでしょうか?下図はサム・ロイドの「消える妖精(TheVanishingLeprechaun)」という「騙し絵」を頭の高さで並び替えてGIFアニメ化したものですが,(クリックすると)最初14人だった小人が13人に減ったり,15人に増えたりします.

この図では全体の身長の総和は同じなのに人数が増減します.本題のグラフでは資金総額は決済の前後では不変ですから,デフォルトノードの負債がチャラになった時点で資金総額が増えたことになります.しかし,精算自体はノーマルに実施されているはずですから,「特別に得をした人」は見当たりません.では誰が得をしたのか?と言えば,残債をチャラにしてもらったデフォルトノードということになるのでしょう.ではその資金は誰が拠出したのかと言えば,場を仕切っている「胴元(親)」と考えられます.

このカジノ(賭場も一種のクリアリングハウスとみなします)の胴元は,箱天になったノードの決済を続けるためには,チップをそのノードに貸し付ける必要があります.このチップの「発行」によってシニョリッジ(通貨発行益)が発生します.実際には数値を記帳するだけですが,決済完了後,デフォルトしたノードの重み(負債)のマイナス値をゼロにリセットしたタイミングでその金額相当の「信用創造」がなされたと考えられます.通常の世界では誰かが破産した場合には,債権者会議などが招集され残資産をどう配分するかというややこしい手続きが発生しますが(しかも,その結末はすべての参加者に不満を残すものとなる),ここではそのような混乱もなくすべての人が損も得もない状態で滑らかに経済を再始動させることができます.

通常はここでデフォルトノードは退場することになりますが,そのままゲームを続行することも不可能ではありません.リアルな金融界でも6ヶ月以内にもう一度デフォルトしなければ留まり続けることが可能であり,デフォルト即退場というものではありません.(悪質なプレーヤであれば退場処分も当然かもしれませんが,すべてのプレーヤは合理的な判断のもとに善意を持って行動しているものと仮定します)胴元(親)が信用創造できる経済システムではデフォルトが発生してもつねにそれを円滑に解決することが可能と言えます.実際のところ,累積国債を政府貨幣で一掃するという「公共貨幣システムへの移行スキーム」は,この「マジック」の壮大な実演に他なりません.

リーマンショックのような金融危機が発生したときには,政府が国債を発行して巨額ベールアウト(尻拭い)資金を調達し破産企業を救済するようなことが起こりますが,そのような不公正な措置に反対する国民や議会をなんとか説得しなくてはなりません.そのために「あとどのくらい不良債権が隠れているか分からない」と言って恐怖を煽り立て,「Too Big to Fail」というおまじないで無理やり信じ込ませようとします.不良債権は発生した時点で粛々と処理すればよいというだけで,「ある人の負債はある人の資産」ですから(放置しておいても)経済環境には影響を与えません.バブル崩壊時の政府(財務省)の取った金融政策上の最大の誤りは,スタート時における「損金処理を5年間先送り」するという行政指導にあったのではないかと考えています.

この最初の躓きが「失われた10年」をもたらし,さらに20年,30年と尾を引いて今に続きます.債権者との協議が整い,「もう一度ゼロからやり直そう」としても,5年間は(帳簿上の)負債を消すことができないとしたら,事業再建の見込みはありません.もし,その5年間で事業が順調に伸びたとしても,弁済でそっくり吹っ飛んでしまうのでは事業意欲は消し飛んでしまいます.この5年が経過したあと元の事業を復活させることができるでしょうか?多分見込みはないと思います.

ちょっとはぐらかしという感はあるかもしれませんが,一応これをもってシズカちゃんの謎々に答えたということにしたいと思います.

馬場英治

2021/05/24 15:25

下田さん、ご応答ありがとうございます。事情により、現在PCのOS再インストールを行っているところです。いましばらくのご猶予を賜りますれば、幸甚です。

2021/06/03 21:31

下田さん,生島さん:返信が遅れてしまったことをお詫び申し上げます.何とか収まりましたので続けさせて頂きます.

>下田:どうも腑に落ちない部分があるので、

と思われるのはごもっともなことと思います.わたしの論がきわめて「アバウト」なもので,厳密性を欠くところがあることは自覚しております.他人の書いた「誤りを含む証明」を読むことが苦痛以外のなにものでもないことも承知しております.さらに悪いことには,わたし自身なにか確としたこと(お伝えすべき知識/理論)を持ち合わせている訳でもありません.通常,物理学(自然科学)の世界では「仮説」を立ててそれを「実証」するために「実験」を行いますが,わたしが試している「思考実験」は,一種のシミュレーションのようなもので,そのモデルの挙動(どのように振る舞うか)をあらかじめ仮定/想定した上で行っているものではないということをご了解ください.

「レスにはなっていませんが,頭の体操として読み飛ばしてください」では,「1単位の流動性(通貨)があれば任意個数の取引の決済を過不足なく実施可能である」という命題の証明を試みました.さらに,それを敷衍して,「グラフ理論ではあるノードから出て同じノードに戻る路を閉路(サイクル,循環)と言いますが,このグラフでは1個の5厘玉が同じノードを何度も通過することになるので,経済とは貨幣循環であるということが強く再確認できます.」と述べていますが,この辺りもかなりアバウトなところですので,少し補足しておきたいと思います.

このグラフのノードは独立の経済主体で,ノードをつなぐ枝は1個の貨幣的取引を示すものであるとします.ノードないし枝(辺)が重みを持つグラフは一般にネットワークと呼ばれますが,以下ではこのグラフ(システム)をエコシステム(経済循環系)と呼ぶことにしましょう.ここでは前回と同じように重みwの枝をw本の多重枝に分割した多重グラフGを考えます.このような系(システム)がエコロジカルに持続可能(完全経済循環系)であるための条件は,Gが有向オイラー閉路を持つ,つまり,「一筆書き可能」であることであると言えます.

グラフGが有向オイラー閉路を持つための条件は,すべてのノードで入次数=出次数となることであることは知られていますから,結局,すべてのノードの入枝の重みの和と出枝の重みの和が等しいことがその条件であるということが分かります.言い換えると,エコロジカルに持続可能な経済循環系が成立するための条件は,すべてのノードの収入と支出が等しい(持ち分の増減がない状態)という単純な図式に帰着します.

収入 = 支出

というのは会計学的には必ずしも特殊(例外的)な条件/事象ではありません.むしろ,健全な家計では支出を収入の範囲に抑えることが目標(というより必須)であり,これは国家の歳入と歳出の関係にも妥当します.「江戸っ子は宵越しの金を持たない」というのはこれを別の言葉で表現したものです(この金離れの良さが百万都市江戸の経済的基盤であったとも言えます).しかし,たとえば,国家間の貿易収支の場合には輸出額と輸入額がバランスするということはむしろ稀であり,一方が輸出超過になれば,他方で輸入超過が発生することは避けられません.(輸入超過分を関税で補うという策はあり得ません.賦課された関税は結局輸入価格に転化され内国民が負担することになります.)

同様に外部経済に移出できる産品の少ない地域/地方が移入超過になることは避けられず,貧乏県/富裕都府県や貧困/過疎地域などの発生もほとんど不可避と見るしかありません.出稼ぎは住民が外部経済に進出して「外貨」を稼ぐための手段※,観光は逆に外部住民を呼び込んで「外貨」を獲得する方策ですが,外部資本の誘致(投資)は一時的には「外資」を取り込むことにはなっても最終的には持ち出しになるというのがありふれたパターンです.もちろんそれが,経済活性化の起爆剤になることもあり得ますが…

※もちろん地方住民は「地域経済の移入超過を解決するため」に県境をまたいで長距離通勤しているつもりもないし,「自国の外貨不足を補うため」に家族を置いて海外に出稼ぎに出る訳でもありません.まして,「異国に売られた少女たち」がそのことを自覚するはずもありません…

わたし自身が「腑に落ちない」ところというのは,ご指摘にもある「デフォルトノードの負の残高」とはなにか?という点です.明らかにこれは「負債」ではありません.負債となるのは場主(システム本体)がデフォルトノードの負の残高をチャラにした場合にのみ発生します.各ノードの重みを「資産」と位置付けるとすれば,負の資産なのだから「負債」だろうということになると思いますが,一般の金銭貸借における「債務」とここで言う「負の資産」は区別されなくてはならないのではないかと考えています.(一般の商行為としての「取引」の場合も,物品の受け渡しが完了済という条件のもとでは支払い義務=債務です)

PS:獏とした予想ですが,この議論を延長すると最終的には「準備率100%論の否定(準備金は負になってもよい)」から「シニョリッジの全否定」に至るような気がしています(公共貨幣論がシニョリッジの国家独占を意味するものであるとしたら,再考を求められることになるでしょう).もしそれが,中央銀行システムの倒壊を意味するのであるとすれば,それは第二次バベルの塔の崩壊のような事態をもたらすものであるかもしれません.「言語」と「通貨」は「領土」や「国民」と並ぶ国家の主要ファクタと言えますが,バベルの塔1.0で起きたようなことが,バベルの塔2.0で起こる可能性は十分あると見ています.「主はそこで,全地の言葉を乱し,そこから人を全地に散らされ」ました.

2021/06/04 20:00

下田さん,お付き合い頂きありがとうございます.

>ご提示いただいているグラフ理論では貨幣にかかわる経済問題は解けない、

もちろん,この簡単な図1枚ですべての経済問題が説明可能であるとは思っておりません.

>確かに「負の残高」は、会計でいうところの「負債」でもなく、法律でいうところの「債務」でもありません。それは単なる「数の減少」です。

この部分がおそらく,この議論の肝ではないかと思います.

>もし、「重み(貨幣)」を支払い手段と考えれば、逆方向に商品が移動していることを想定しなくてはなりません。これは、いわば等価交換であり、複式簿記の考え方になります。

この考え方は,「負債」の場合にも適用可能です.「負債」の場合には,貨幣の移動方向と逆向きに「債務証書」が移動します.これを一種の「商品」と捉えればまったく等価な図式で説明可能です.「利息」の支払いはこれとは別に「金融サービス」への対価としての商行為(別取引)とみなすこともできます.

>ここで、もし「負債」というものを考えるならば、商流と貨幣移動のタイムラグを考えなければなりません。モノが移動したにもかかわらず、貨幣による支払いがなされていないことによって「負債」が発生します。このような現実を、ご提示いただいたノード理論では表現できないものと思います。

わたしがこの図によって(説明/考察を)意図している範囲では,貸借関係と売買関係を同一図式で示すことが可能であると考えますが,もちろん,それだけでは説明しきれない部分は残ります.もっとも決定的な点は商行為の場合には一回の決済で取引が完結するのに対し,貸借関係は弁済完了するまでは完結しないというところにあります.このような特異性(時間遅延)は例示したグラフでは表現することはできません(時間を導入することは可能ですが,あまり明快とは言えません).

「金融に関わる諸問題」を考察するためには,少なくとも,①貯蓄,②貸付,③利子の三つの要素を導入する必要がありますが,わたしにはまだそこまでの用意がありません.しかし,当面の課題に当たっては当初の図式を多少詳細化すれば足りるのではないかと考えています.

それに掛かる前に,蛇足となるかもしれませんが,(ダメ押しとして)「負の残高」に関わるもう一つの図式を提示することをお許しください.これまで通り,独立の経済主体をノードとし,一個の取引を枝とする重み付き有向グラフ(ネットワーク)を考えます.ただし,今回はすべてのノードの重みはゼロで初期化されます.計算方式は前回と同様各ノードごとのグロス決済の方法で実施します.つまり,各ノードの入枝の重みの和と出枝の重みの和の差分をノードの重みに加算します.

これをすべてのノードに関して実行することで「時点」における決済は完了します.この結果,あるノードの重みは正の値を持ち,他のノードの重みはマイナスとなりますが,すべてのノードの重みの合計はゼロのまま変化しません.「決済方式」としてはこれで完結している(完全である)と考えるのですが,いかがでしょうか?

以下ではノードの重みを「持ち分」,枝の重みを「移動量」と表記することにします.「持ち分」は±∞の任意の値を取ることができるものとします.「移動量」はつねに正の整数値であると仮定します.また,ノードには持ち分の他に,「債務」という項目を設けます.枝には-1|0|+1の値を持つ「フラグ」を設置します.つまり,ノードは(持ち分,債務)の対として表示され,枝は(移動量,フラグ)の対として表示されます.一つの取引(トランザクション)はブロックチェーン上では一個のブロックとみなすことができるので,ブロックに記載される項目が二つ追加されたと見ることもできます.

通常の商行為における決済では枝は(商品価格,0)のように表記され,貸付では(貸付金額,+1)のように表記します.返済では(返済金額,-1)のようになります.「送金」のように商品の移動を伴わない貨幣移動もフラグ0として(送金額,0)のように表示します.フラグがゼロであるということはその決済がその時点において完結していることを意味します.決済の実行時には,「持ち分」の計算はこれまで通りの方法で実施されますが,別途「債務」に関わる計算を実行します.「債務」の初期値は上例にならってゼロとします.

ノードの債務 = 債務 + ∑入枝のフラグが+の移動量 - ∑出枝のフラグが–の移動量

「売り掛け」のように金銭の移動を伴わない債務の発生はこの図式では表現できないので,当決済システムの範囲外の商慣行とみなされますが,もし必要なら次のようにアレンジすることも不可能ではありません.①売り掛けの場合の枝を(-売掛金額,+1)とする.②枝の(移動量)が負の場合には資金移動は行わない.③売掛金額を売却先の債務に加算する.上記では「移動量はつねに正の整数値であると仮定」していますが,この場合は「移動量=正(資金移動あり)ないし負の整数値(資金移動なし)」となります.

さて,これで一応準備は整ったのではないかと思います.グラフ上ノードの「持ち分」残高と「債務」残高には相関はないと考えるのですが,いかがでしょうか※?仮に「債務」の弁済でデフォルトが起きたとしても,それは(個別当事者間の)法律上の「取り立て」の問題であり,決済システムの(健全性に関わる)問題ではないと考えているのですが…

※「決済」に関わる計算を計算1,「債務」に関わる計算を計算2とすると,計算2を新たに導入するときに計算1はまったく方式変更されていないから,計算1と計算2がまったく独立な計算であることは明らか.つまり,「資金の移動=債務精算」の実務と「債務弁済の履行/不履行」の裁定は次元の異なる事象である.

2021/06/06 2:17

下田さん,応答ありがとうございます.

>ご提示いただいたモデルに、全体的な理論的整合性はあると思いますが、これで経済の現実が説明できる気がしません。

これが「経済の現実を説明する図」になっていないというのはおっしゃる通りです.ただし,それはボイルの法則を満たす「理想気体」のようなものはどこにも存在しないという意味での「説明できない」であり,むしろ,「本質的な意味での説明」にはなっているのではないかと考えています.これに関しては後述します.

>たとえば最も単純な例として、ノードAがノードBにリンゴを現金100円で販売する場合は、このモデルではどう表現されるのでしょうか。

痛いところを突かれましたね!想定外,というか,その点こそこの図面の「肝の肝」であり,最重要なポイントです.もともとこの図式は「決済システム」を対象とするもので,CBDCが発行された近未来において現金が消滅した状態を想定して描かれています.「現金取引」はこの「決済システム」の守備範囲外であり,ある意味でこの「経済圏」の外部であると考えるしかありません.というのは,一度発行された「現金」は発行者のコントロールを完全に離脱して,何がどこにいくらあるのかも分からないという状態になってしまうからです.これは本質的に物々交換と同様の「相対取引」であり,第三者の立ち入る余地はありません.

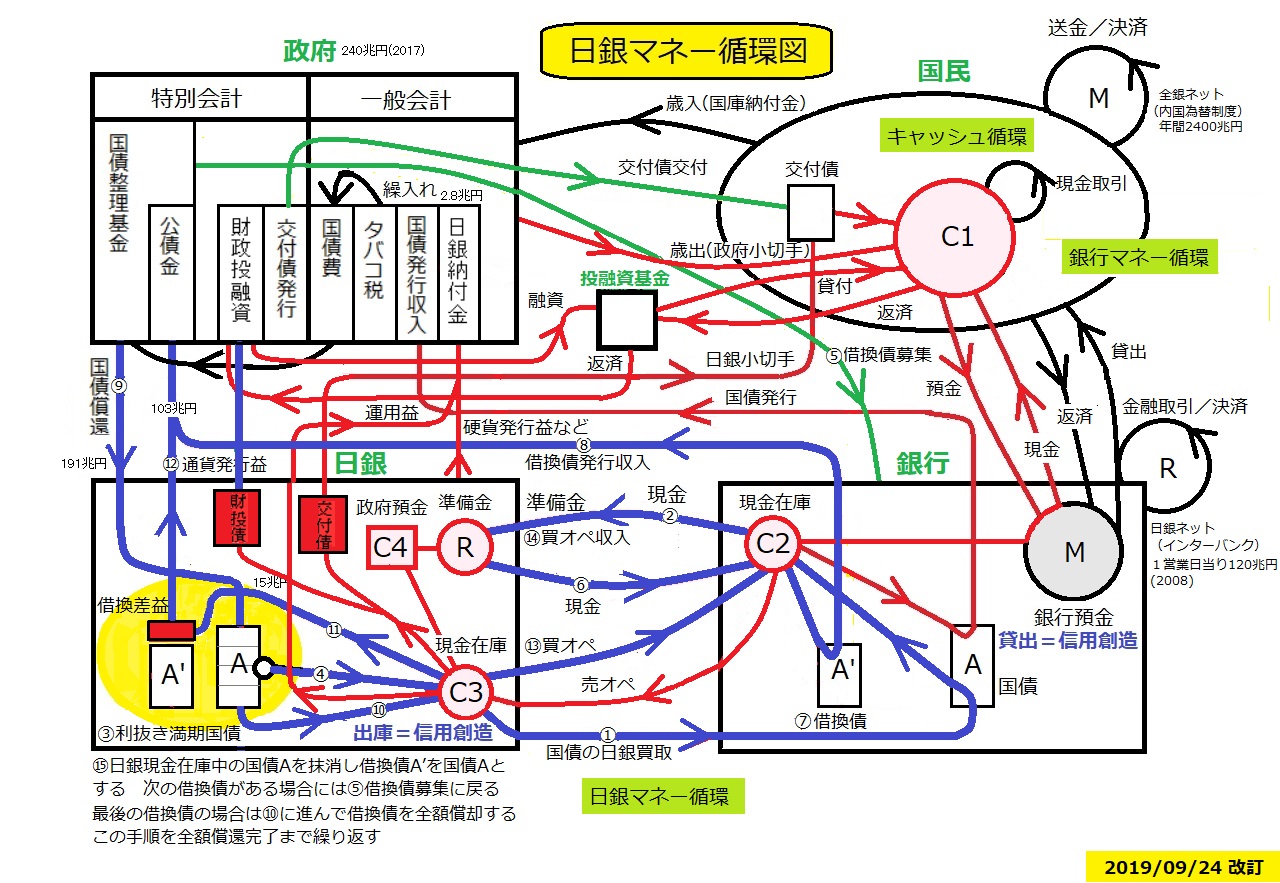

ただし,図式的には「現金取引」を導入すること自体が難しいというわけでもありません.このグラフの構成要素は①ノード(独立の経済主体)と②枝(貨幣的取引)の2つしかありませんから,任意の2点(ノード)を枝で連結すれば「現金取引」を表示したことになります.この枝の「属性」と取引の「ルール」に関しては補足が必要ですが,それほど難しいものではありません.この図面の難しさは別のところにあります.以前フォーラムに提示した図版を再掲してみます.

この図面では右上の「国民」という楕円に「キャッシュ循環」というラベルが付けてありますが,C1というラベルの付いた円の右肩にある「現金取引」という「自己ループ」がそれ(現金取引)を表示しているところです.この図版「日銀マネー循環図」は「概念図」であり,その中にはかなりの「省略」があります.たとえば,「国民」から「政府」には「歳入」という矢印が付いていますが,これは実際の取引/決済を大幅に省略したものであり,本来なら,「国民」→「銀行」→「日銀」→「政府」という経路を辿らなくてはならないところを(わかり易さを優先して)「国民」→「政府」のように直結で描いています.

しかし,今回の「経済循環系」グラフではある種の「システム設計」のようなことを意図している訳ですから,もっと厳密な(省略なしの)記述でなければなりません.どうなるか,試して見ましょう.

まず,手始めに物々交換モデルというのを考えてみます.下田さんは「物々交換が歴史上存在したという事実はない」との見方をされていると思いますが,たとえば,米や衣が租税公課の納付に用いられたなどの事例もありますので,一応ご同意頂けるものと思います.グラフのノードは独立の経済主体,枝は交換取引であるとします.これまでの図では有向グラフが使われましたが,物々交換では枝の向き(通貨の移動方向を示す)のない無向グラフとして描画します.

この物々交換では任意の産物が交換されますが,対象物が「蓄蔵財」と認められる場合には枝に矢印を付してその移動方向を示します.蓄蔵財には,米,衣,宝玉,貝殻などが該当します.この蓄蔵財が「鋳貨」に置き換わった時点でグラフ全体は有向グラフになり「鋳貨経済循環系」が完成します.ただし,この時点では「鋳貨」の発行者は不明です.

和同開珎が本邦初の鋳造貨幣と言われますが,それ以前にも無文銀銭,富本銭などの私銭が使われていました.また,皇朝十二銭が廃れたあとに流通した宋銭,元銭,明銭などはすべて輸入通貨(外貨)であり,内国的には発行者不明に近いものと言えます.

このグラフに欠けている「通貨発行者」をグラフに明示的に追加したものが次の「公鋳貨経済循環系」になりますが,追加されるのは発行者ノード1個で「鋳貨経済循環系」と大きく変わるものではありません.「経済循環系」は「経済」に他なりませんから,このことは,「発行者」が他の当事者ノードと同等の「(鋳貨)供給者」以外の何者でもないということを示しています.ここで一気に発券銀行システム(銀行経済循環系)にジャンプするのですが,どうしたらよいでしょうか?

これまで描写してきた「銀行経済循環系」には(中央)銀行は当事者(独立の経済主体)として現れていません.これは非常に重要なポイントで,中央銀行は経済主体(システムを構成するノード)ではなく,「決済システムそのもの」と考えられるからです.しかし,「経済の現実を説明する」ためにはそれを避けることはできません.

やってみます.まず,既成の「銀行経済循環系」に「現金取引」の枝を追加します.これは単にいくつか/ほとんどのノードを矢線で結ぶだけですが,既存取引と区別するために「赤線」で描画することにします.(色が異なるということは2種の貨幣が併用されていることに当たるとご理解頂いても結構です)さて,問題はその「現金通貨」をどうやって供給するか?という点です.

まず,このシステム全体を囲む大きな円を描きます.これは中央銀行=中銀決済システムを表しています.次に,円の内部にあるノード(経済主体)と外部円周上の点の最短距離を結ぶ線分(枝)を描いて,それに矢印を付加します.円周からノードに向かう枝は中銀からの出金,ノードから円周に向かう枝は中銀への入金を示します.次に,この円周の内部にあるすべてのノードを各点を連結した状態のまま,円周の外に放り出します.円周の内部が空っぽになったら,円の直径を縮小して1点になるまで縮約します.これでシステム全体であり,同時に当事者ノードでもある中央銀行をグラフに追加することができました.

この図面はお求めの「現金取引を含む銀行経済循環系」つまり,「現実経済の表式」になっているのではないでしょうか?

※「現金取引を含む銀行経済循環系」とは「システムそれ自体が当事者となっているようなシステム」と要約できる.「中央銀行システム」がなぜ,「私企業の国際シンジケートのような形態を取っているのか?」という疑問は,上記のような銀行システムの成り立ちを考えれば理解できる.我々が考えている「近未来的貨幣循環システム」では「現金」は廃止され,中央銀行は完全に経済中立な存在に変容する.この意味では「金本位制への復帰」というコースはレーンの逆走のように見える.

2021/06/06 22:22

下田さん,

前便の続きです.前便では4つの経済モデルを提示して,経済循環系グラフに「現金取引」を導入することを試みました.

- 物々交換モデル

- 私銭経済循環系

- 公銭経済循環系

- 銀行経済循環系

物々交換モデルは基本的に1対1の現物交換であり,対象物は通常そのまま消費されるので,「経済循環」は発生していないか未発達の段階と考えられます.私銭経済循環系は交換媒体として蓄蔵財が用いられる段階から貨幣経済に移行する中間的段階で,交換媒体としての鋳貨にはまだコモデティの性格が残っているため,大量の購買者(仕入れ)にはディスカウントするなどのことがあったとも考えられます.公銭経済循環系に至ってようやく貨幣発行者の権限が確立し,その強制によって貨幣価値の安定が実現します.この段階における鋳貨発行では発行者はつねにシニョリッジ(通貨発行益)の獲得が可能です.

「シニョリッジ」の獲得と「発行者」が貨幣的取引(売買)に直接参画していることとは密接な関係があります.「銀行経済循環系」では「発行者」は実物経済に対してニュートラルであることを[建前上]要求されるため,たとえば,発行銀行券によって「金」などを直接買い込むようなことは[通常]ありませんが,例外的に認められている範囲で発行銀行券を用いた「売買行為」を行うことができます.

2021/06/21 1:22

生島さん,済みません.このところメールチェックしてませんでした.

>以下でコメントさせていただきますが、それ以外は大体、下田さん、馬場さんと合意できると思っています。

アプローチはそれぞれ異なりますが,ベクトルは大筋一致しているのではないかと思います.前便(生島:2021/06/039:44)にまだ返信してませんでしたね…大いに触発されるところがあるのですが,要点だけ

>個人的にはバックキャスティングで社会問題を考えることの重要性が定着してきているところが嬉しいです。

「バックキャスティング」という言葉自体わたし的には初見でした(わたしは浦島太郎です…).そんなつもりで始めたのではないのですが,いつの間にかとんでもないところに出てしまったというのが実感です.

>オープンにして仲間を集める戦略これがUNIX出現以降の大きな流れです。

そうですね.「オープンイノベーション」で動き出したプレートテクトニクスはもう止まりません.

>従って私の「次世代貨幣システムの考察」は

(1)マネタリーベース決定機構の設置

(2)与信決定組織

の2階建て構造となっています。

わたしの感触では第一層は「完全に経済社会ニュートラルな貨幣システム」なのではないかという気がしています.完全ニュートラルな貨幣システムというのは,貨幣発行者(貨幣システムそれ自体)がいかなる貨幣的取引(売買・貸出)にも関わらないようなシステムです.このシステムではシニョリッジ(通貨発行益)という言葉は死語になります.

>ただ実際は「制約のない信用創造」が問題では無いでしょうか?

「経済」を「実体経済」と「金融経済」に分割したとき,実体経済は現状でも(様々な問題があるにしても,おおむね)健全であると見ています.これは実体経済が基本的に事物の有限性という制約を持っているためと考えられます.金融経済の最大の問題はこの「制約がない」,逆に言えば「無限性を有している」という点にあります.「貨幣の物神化」はこの貨幣(流通量/所有量)の無限性と関わりがあります.下田さんの用語で言えば「妖怪マネー」という現象に現れるような問題です.この意味で主流経済学の最大の誤りは「貨幣数量説」にあると考えられますが,すでに現実界において(理論的に)破綻しています.

>原因は色々ありますが、「ミクロ経済」的には90年代初頭ですでに半導体では韓国に負けており、それ以前のCPU革命で汎用機からワークステーションのイノベーションができなかったわけですね。...そのベースはソフトウエア開発を蔑ろにしたところにあります。

同感です.(ただし,我々にも一半の責任はあるように感じています)

>多重下請け構造はモラル、法の甘さを指摘され、欧米からも批判されています。

(今回のパンデミックを巡る顛末を見ても)目を覆うような惨状(グロテスク)と言うしかありません.

>イノベーションで負けたら、今の産業にしがみついて、行くとこまで行くという戦術はわかります。

いま,それをトヨタがやっていますが.「今の産業にしがみついて」というより,「今の産業を守りながら」という立ち位置は基本的に正しいと思います.「イノベーションで負けた」というより,「国際的な策謀の渦」の只中にあると言うべきかも知れません.

>私はこの根治には、現状のフィードバック制御、すなわち、問題が起こってから対応する制御ではなく、フィードフォーワード制御、すなわち、問題が現れる前に検知し、前もってその影響を極力なくすように必要な修正動作を行う制御方式にすることだと思っています.

「経済循環系グラフ」の各ノードの「持ち分(equity, 重み)」が負になることを認めると,このシステムでは原理的にデフォルトが発生しなくなります(つまり,永続システムになる).ただし,それが成立するためにはすべての取引が「ノーマル」なものであるということを仮定する必要があります.逆に言えば,あるノードの持ち分が[恒常的に]マイナスになった場合には,なんらかのアノマリー(異常)が起きている「兆候」と推定されるので,システムの健全性を維持するためにはその原因を「診断」する必要があるでしょう.これは一種の医療行為に相当するのではないかと思いますが,「資格を持った医師」がその「経済主体」の脈を取って「死亡」と診断した場合にはそのノードはシステムから除去されることになるのではないでしょうか?

反緊縮論者の言い分を「経済循環系グラフ」の観点から解釈すると『政府(だけ)は持ち分マイナスとなることを認める』のように理解することも可能です.もちろん,前提として国家(国民経済共同体)は永続するという仮定を置いた上で,ですが…つまり,「自国通貨建ての国債を発行する政府財政は破綻しない」のではなく,「国民経済循環系では政府は永続経済主体となる/定義される」ということになります.

一般取引税(電子的実取引税/ユニフォーム税率)の導入によってPB(プライマリバランス)を維持することはつねに可能

というのが現在のわたしの立ち位置ですが,これは政府財政にも何らかの「制約」が必要であることを含意します.

>まさに放っておくと、バベルの塔を実際作って消滅する危惧が現在語られているのだと思います。信用創造による、無秩序な生産でしょう。

わたしがバベルの塔2.0として想定しているのは,具体的には「国際シンジケートとしての中央銀行システム」が倒壊し,無数の私的疑似貨幣システムが跳梁・跋扈するような光景です.すでにBTCを法貨として公式認定する国家も現れているし(エルサルバドル),GAFAを始めとするグローバル企業は着々と私的デジタル通貨の発行を準備しています.国内的には政府は「電子マネー」を容認どころか,奨励しているように思われる節もあり,「地域通貨」は(わたしの町を含め)広域に叢生・拡散しています.基軸通貨のドルが崩壊し,デジタル人民元,デジタルユーロなどに分極化(ブロック化)する可能性もあります.

>個人的に、は流体力学モデルが良いのではと思っています。

しかし、質量保存などの保存則が無いわけですね。これが経済、お金の難しいところです。

「経済循環系グラフ」では原則「流通貨幣総量は不変」なので,保存則が成立します.そこでは「流通量」に変わる指標として「流通速度」が重視されるようになるので「流体力学モデル」でよいのではないでしょうか?電子回路モデルという提案もありますが,むしろ量子モデルの方が適合性がよいかも知れません…

グラフのデータ表現として,①接続リスト(隣接リスト,枝リスト)と②接続行列(隣接行列)があります.ブロックチェーンの「ブロック」は「経済循環系グラフ」の「枝(辺)」に相当するので,ブロックチェーン=接続リストと見ることができますが,この同じグラフをマトリックス(接続行列)として表現することでGDPの集計に使うことができます.いや,まだやってないので,多分…

2021/06/28 1:44

生島さん,下田さん

どうも思いもかけず長丁場になってしまいましたが,いましばらくお付き合いのほどお願い申し上げます.ここまでの議論におけるわたしなりの結論はすでに出ています.つまり,

『貨幣発行者はその経済循環系に対し,完全ニュートラルでなければならない.貨幣発行者(貨幣システムそれ自体)はいかなる貨幣的取引(売買・貸出)にも関わるべきではない』

というのがその結論です.現行金融システム(中央銀行システム)の動態を観察すれば,レフリーがサッカー場の真ん中に踊り込んでボールを蹴っているような「ほとんどマンガ」になってしまっていることが容易に認められます.「コンナ試合アリ得ナイ」ような情況と言って過言ではありません.貨幣循環システムが物理的に存続するためにはその「コスト」を支弁するなんらかの「経済活動」が必要だろうという異論はあり得ると思いますが,システムのランニングコストをシステム参加者が公平に分担するルールを定めることは難しくありません.

古典派経済学のセントラル・ドグマの一つに「貨幣中立論」があります.貨幣の総流通量は経済活動とは無関係な名目的数量(数値)に過ぎないので,仮に経済活動に(貨幣錯覚に起因する)短期的な影響を与えることがあったとしても,長期的には貨幣の中立性は成立するという考え方です.これに対し,上記の「貨幣発行者の中立」という命題は古典的貨幣中立論のような経済「法則」ではなく,近未来における貨幣循環システムにおいて初めて実現されるべき準則(ゲームのルール)です.

ここでは,両者を区別するために「近未来的貨幣中立論」と呼ぶことにします.近未来的としているのはこのシステムが実現されるためには,少なくとも通貨のデジタル化と現金の廃止が必須条件と考えられるからです.あらゆる兆候から見て現在の貨幣システムがその方向に向かっていることは間違いありません.

「近未来的貨幣中立論」の世界では

近現代的意味における「中央銀行」の役割は終了する

中央銀行が行っているあらゆる金融政策は基本的には貨幣流通量を操作することによって実施されますが,それらの操作はすべて「貨幣的取引」のカテゴリに落ちるものであるからです.つまり,「中央銀行としてやることは何もない」という状況になると推定されます.中央銀行の機能はほぼ(AIによってコントロールされる)完全自動システムによって代替されると見てよいでしょう.

実際,すでに実稼働しているビットコインなどの分散型金融システムは概ねそのような原理で構築されています.持続可能な近未来貨幣循環システムでは原則として通貨流通量には変化がありません(適正規模というのはあると思いますが…).従って,一斤のパンを購入するために手押し車一台分の札束を運ばなくてはならないような状況(ハイパーインフレーション)も原理的に発生しないと考えられます.

近未来貨幣循環システムでは通貨の流量調整(景気循環の調整)

は,通貨流通量ではなく(金利操作も実質的には通貨流通量の

調整によって行われる),貨幣流通速度に着目して実施される

これまでの議論で,流通通貨の総量は経済循環系の作動には影響しないということはご理解頂けたのではないかと思いますが,念のため,物価が2倍になったときのモデルを提示してそのことを確認しておきたいと思います.これまで通り,独立の経済主体をノードとし,一個の取引を枝とする重み付き有向グラフ(ネットワーク)を考えます.すべてのノードには重みの初期値として「持ち分」が割り当てられているものとします.計算方式はこれまでと同様各ノードごとのグロス決済の方法で実施します.つまり,各ノードの入枝の重みの和と出枝の重みの和の差分をノードの重みに加算します.これをすべてのノードに関して実行することで「時点」における決済は完了します.

この取引にはすべての「金融取引」と「商品・サービス取引」が含まれるので,この経済循環系グラフは一個の「閉じた経済」を表現するものになっています.ここですべての「物価」が2倍になったと仮定しましょう.そのような状況を反映するために,シナリオを単純化して,①すべての取引は前回と同じ取引内容を模倣する,②すべての取引でその取引額(重み)を2倍にしてどうなるかを見ることにします.

前回時点と今回時点における相違は「枝の重み(通貨移動量)」だけであり,各ノードの「(現時点における)持ち分」には影響しないことにご留意ください.つまり,「価格変動」が経済主体の「持ち分」にも,その合計である流通通貨総量にも影響しないことは明らかです.この「膨張した取引」が前回同様(同じステップ数で)なんの問題もなく完了できることも説明を要しないと思われます.

(現金がからむと「物理的な紙幣の輸送」という問題が発生するため,これほど単純なものにはなりませんが,原理的には同じです.ただし,我々は「現金」は進化の途上で退化すべき「しっぽ」のようなものと考えているので,ここではこれ以上追求しません.もし,どうしても「現金」を残す必要があると言うのであれば,現金とデジタル通貨の二貨制まで考える必要があるかもしれません…)

2回目の決済では取引決済額の総量は2倍になっていますが,決済完了した時点でも通貨総量が変化していないことはご理解頂けるものと思います.何が変化しているかと言えば「通貨流通速度」が2倍になったということだけです.2回目の計算によって各ノードの持ち分は変化しますが,それぞれの初期値が異なるので持ち分が単純に2倍になるようなことはもちろんありませんが,物価(取引額)が2倍になっているのに「持ち分の合計」が同じというのはある意味不思議な気がしないでもありません.

経済学ではこのような一種の「騙し絵」のようなものが至るところに出現します.本論では流通通貨の総量は一定であることを仮定していますが,もし,総量の変化があるとすれば,そのようなシステムでは流通通貨の総量は一種の「光学的な解像度」の意味合いに転化するものと考えられます.ある経済循環システムにおいて所得格差が拡大傾向にある場合には,「小さな点(貧困層の経済活動)」を見るためにはより大きな解像度が必要になります.逆に言えば,

通貨流通総量が過剰に増大している経済では

所得格差が広がっていると見てほぼ間違いない

のではないでしょうか?(貧民が虫けらのように,もっと言えばバイキンのように小さく見える世界を想像してください)

「貨幣の流通速度」という概念はフィッシャーの交換方程式に登場します.Wikiからそのまま引用すると,

MV = PQ (1)

- M はある期間中の任意の時点tにおける流通貨幣(通貨)の総量

- V は貨幣の“流通速度“(特定期間内に人々のあいだで受け渡しされる回数:貨幣の回転率のようなもの)売買契約の約定回数

- P はある期間中の任意の時点tにおける物価水準(通常は基準年度を1としたデフレータ)

- Q は“取引量“(特定期間内に人々のあいだで行われる取引量の合計)

上式はつねに恒等的に成立するものと考えられますが,V(流通速度)の「特定期間内に人々のあいだで受け渡しされる回数:貨幣の回転率のようなもの,売買契約の約定回数」という説明にはかなりあいまいなところがあり,Wikiにはそれに対する疑義が述べられていますので(興味があれば)チェックしてみてください.これと似た式として,マーシャルの現金残高方程式(ケンブリッジ方程式)というのがあります.

M = kPY (2)

- M はある期間中の任意の時点 t における現金残高(=ストック)

- k は比例定数で、マーシャルのkと呼ばれる

- P はある期間中の任意の時点 t における物価水準(通常は基準年度を1としたデフレータ)

- Y は実質GDP

以下ではMを(便宜的に)マネーストックと読み替えます.2つの方程式の大きな違いは,右辺のPQがPYに変わっている点です※.Qは累計取引額,Yは実質GDPでどちらも実質値ですが,Qには中間生成物の価格(付加価値)が含まれているためQ>Yという関係があります.※

※「Towards a New Monetary Paradigm : A Quantity Theorem of Disaggregated Credit, with Evidence from Japan」[Werner,Richard A., 1997]には,MV = PYのような式が出てくる.この式のVとフィッシャーの交換方程式のVとは明らかに(微妙に)意味が異なると考えるしかない(もし,ヴェルナーがフィッシャーの交換方程式を誤読していないとすれば)…

この方程式に現れるkという定数もほとんど意味不明ですが,これらを読み解くために,「税制を変えれば政治も変わる 一般取引税を導入して夢のジパングへ」[馬場英治,2009]という小論で一般取引税という新税を分析するために導入された「トランザクション乗数」という変数を適用してみます.トランザクション乗数は以下の式で定義されます.

トランザクション乗数(取引消費倍率) = 一般取引税課税ベース / 国民消費

一般取引税課税ベースは一般取引税の課税対象となる取引の総額で交換方程式のPQに相当します.国民消費は三面等価の原理から名目GDPに等しいと考えられるので,トランザクション乗数をτとして,

τ = PQ / PY = Q / Y (3)

が成立します.(1)と(2)からPとMを消去し(3)を適用すると,

V = Q / kY = τ / k

つまり,フィッシャーの「貨幣の流通速度」は「トランザクション乗数τとマーシャルのkの比」であることが分かります.言い換えると,

貨幣流通速度 X マーシャルのk ÷ トランザクション乗数 = 1

という面白い関係が見出されます.マーシャルのkという数値は k = M / PY,つまり,

マーシャルのk = マネーストック / 名目GDP

なので,マネーストックが増加するとそれに比例して増加しますが,トランザクション乗数τはマネーストックとは無関係に取引総量とGDPのみで定まります.上式から実取引量Qを消去してVを求めると,V = τPY / Mとなるので,

貨幣流通速度 = トランザクション総量(名目取引量)/ マネーストック

= トランザクション乗数 X 名目GDP / マネーストック

のようになり,貨幣流通速度はトランザクション総量に比例し,マネーストックに反比例しますが,トランザクション乗数は経済循環ネットワークのトポロジーに依存してほぼ一定と考えられるので,「貨幣流通速度はGDPに比例する」と言ってよいと思われます.逆の言い方をすれば,「マネーストックが一定なら貨幣流通速度を増加させることによってGDPの拡大を期待できる」と考えられます.また,その逆に貨幣流通速度を低下させることによって景気の過熱を抑制することもできます.

(一般取引税のもっとも大きな特徴は,貨幣流通速度を効果的に調整可能であるという点にあります)※⇒上掲文献を参照

追記:計算式の一部に誤りがあったので訂正した(2022/05/10).上記の議論は,「実体経済」をベースとするものであり,「金融経済」を対象とするものではないことに留意する必要がある.「金融経済」における「貨幣流通速度」は「実体経済」におけるそれとは比較にならないほど大きく,それらを混同することは誤りである.パートIIでは「実体経済」と「金融経済」を厳格にディスコネクト(ヴェルナーの用語ではディアグリゲート)することを試み,それら互いに独立な2つの経済循環マトリックスを結合する「マネーストック」がゼロという「量子論的超速貨幣循環システム」の可能性を議論する.

パートII 「実体経済循環 / 金融経済循環マトリックス」 へジャンプ